エクセルで帳簿作成|無料テンプレート付き・作り方から記帳例まで完全解説

「エクセルで帳簿を作りたいけれど、どこから始めればいいかわからない」

「そもそもエクセルで作った帳簿は税務署に認められるの?」

「無料で使えるテンプレートがあれば今すぐ始めたい」——このような悩みをお持ちではありませんか?

個人事業主や副業をしている方にとって、帳簿付けは確定申告に向けた必須の準備作業です。

しかし、帳簿の正しい作り方を知らないまま自己流で進めてしまうと、確定申告の時期に慌てたり、税務調査で指摘を受けたりするリスクがあります。

かといって、有料の会計ソフトを導入するほどの取引量がない場合、まずは無料でできるエクセルから始めたいという方も多いでしょう。

エクセル帳簿は、国税庁の個人事業主向け記帳ページでも紹介されているように、正しい要件を満たせば税務上も認められる方法です。安心して始められますよ!

この記事では、エクセル帳簿が税務上認められる法的根拠から、すぐに使えるテンプレートの選び方、ゼロから自作する5つのステップ、売上入金・経費支払いなど取引別の具体的な記帳例、よくある失敗と対処法、さらに会計ソフトへ移行すべきタイミングまで、初心者が知りたい情報を網羅的に解説します。

目次

エクセルで帳簿作成は認められる?法的根拠と必要書類

「エクセルで作った帳簿は税務署に認められるのだろうか」「手作りの帳簿では確定申告で問題になるのでは」と不安を感じている方は多いのではないでしょうか。

結論から言えば、エクセルだから駄目という法律はありません。

エクセルで作成した帳簿でも、必要な記載事項が揃っていれば税務上問題なく認められます。

有料の会計ソフトを導入するほどの取引量がない場合や、まずは無料で始めたい場合には、エクセルは非常に有効な選択肢ですよ!

個人事業主や副業で収入を得ている方にとって、帳簿付けは確定申告に向けた重要な準備作業です。

しかし、有料の会計ソフトを導入するほどの取引量がない場合や、まずは無料でできる方法から始めたいという場合には、エクセルは非常に有効な選択肢となります。

この章では、エクセル帳簿が税務上認められる法的根拠を明確にし、保存義務や申告方法ごとに必要な帳簿の種類について詳しく解説します。

帳簿付けを始める前に法的な裏付けを理解しておくことで、安心して記帳作業に取り組めるようになるでしょう。

帳簿の保存義務とエクセルが認められる理由

帳簿はなぜ保存する必要があるのか

個人事業主が帳簿を保存しなければならないのは、税法によって義務付けられているからです。

所得税法(e-Gov法令検索)に基づき、事業所得、不動産所得及び山林所得を生ずべき業務を行う全ての方は帳簿を備え付けて収入金額や必要経費に関する事項を記載するとともに、帳簿や書類を保存する必要があります。

帳簿を保存する必要がある最大の理由は、税務調査への対応です。

調査等で帳簿や書類の保存が無かった場合、青色申告の承認が取り消されてしまいます。

また、申告に用いた証拠書類が無いということは、証拠書類が無い部分の計算については当然否認されてしまいますから、追徴課税されてしまうこともあります。

帳簿がないと、事業所得ではなく雑所得として扱われるリスクもあるので要注意です!

さらに重要な点として、国税庁は2022年10月7日の所得税基本通達において、「収入金額が300万円未満で帳簿等無し」もしくは「300万円以上でも事業所得として認められる事実が無く、帳簿等無し」の場合は雑所得に該当するとしています。

帳簿がないことで事業所得ではなく雑所得として扱われると、青色申告特別控除や損益通算、赤字の繰越控除などの税制上の優遇措置を受けられなくなってしまいます。

保存期間は原則7年間

帳簿の保存期間について、青色申告者は、確定申告期限の翌日から7年間、帳簿類を保存しなければなりません。

仕訳帳や総勘定元帳のような主要簿も、現金出納帳や売掛帳のような補助簿も保存期間は同一です。

保存期間が7年と定められている理由は、税金の時効が7年と定められているからです。

税務署は過去7年分まで遡って税務調査を行う権限を持っているため、その期間中は帳簿を保存しておく必要があります。

| 申告方法 | 書類の種類 | 保存期間 |

|---|---|---|

| 青色申告 | 法定帳簿(仕訳帳、総勘定元帳など) | 7年間 |

| 青色申告 | 現金預金取引等関係書類、決算関係書類 | 7年間 |

| 青色申告 | 請求書・見積書・契約書など | 5年間 |

| 白色申告 | 法定帳簿 | 7年間 |

| 白色申告 | 領収書 | 5年間 |

青色・白色を問わず、会計関連の帳簿は7年間保管とまとめて管理すると分かりやすいですね。

また、インボイス制度に関連して、消費税の課税事業者が仕入税額控除の要件として保存すべき請求書等や、適格請求書発行事業者として交付した適格請求書の写し及び提供した電磁的記録については、7年間保存する必要があります。

なぜエクセルで作成した帳簿が認められるのか

帳簿の作成方法について、税法は特定のツールや形式を指定していません。

エクセルだから駄目という法律はありません。

つまり、手書きの帳簿であれ、エクセルで作成した帳簿であれ、会計ソフトで作成した帳簿であれ、必要な記載事項が正確に記録されていれば税務上は認められます。

税法が求めているのは、収入金額や必要経費に関する事項が正確に記載されていること、そしてその記録を一定期間保存することです。

使用するツールや媒体についての制限は設けられていません。

帳簿書類等の保存方法は原則的に紙によります。

したがって、パソコンなどで作成した帳簿類についても、印刷する必要があります。

エクセルで作成した帳簿をデータのまま保存したい場合は、電子帳簿保存法(e-Gov法令検索)の要件を満たす必要があります。

国税関係帳簿や国税関係書類は、電子帳簿保存法の要件を満たせば、データのまま保存することが認められています。

ただし、データで保存するかどうかは任意のため、紙で保存していても問題ありません。

実務的には、エクセルで作成した帳簿を印刷して紙で保存するのが最もシンプルな対応方法です。

電子帳簿保存法との関係

2024年1月から電子帳簿保存法の改正が本格施行され、請求書や領収書などをデータで受け取った場合は、電子帳簿保存法の要件に沿う形で、必ずデータのまま保存しなければなりません。

これは帳簿の作成方法とは別の問題であり、取引先から電子データで受け取った書類の保存に関するルールです。

国税庁 電子帳簿等保存制度特設サイトによると、電子帳簿保存法では、電子データの種類が電子帳簿等保存、スキャナ保存、電子取引の3つに区分されています。

- 電子帳簿等保存:会計ソフト等で作成した帳簿・書類を電子データのまま保存

- スキャナ保存:紙の書類をスキャンして電子保存

- 電子取引:電子データでやり取りした取引情報の保存

エクセルで作成した帳簿を電子データのまま保存する場合は「電子帳簿等保存」に該当し、自身が会計ソフト等で作成した国税関係帳簿(仕訳帳、総勘定元帳など)、国税関係書類(貸借対照表、損益計算書など)を電子データのままで保存するためには一定の要件を満たす必要があります。

ただし、今回の改正により、電子帳簿保存法上で認められる電子帳簿は、優良な電子帳簿とそれ以外の電子帳簿の2つに区分され、一般電子帳簿については、最低限必要とされる要件が大幅に緩和されました。

小規模事業者がエクセルで帳簿を作成し、印刷して紙で保存する分には、特別な対応は必要ありませんよ。

白色申告・青色申告で必要な帳簿の違い

確定申告には白色申告と青色申告の2種類があり、それぞれで必要な帳簿の種類や記帳方法が異なります。

自分がどの申告方法を選択しているか(または選択する予定か)によって、用意すべき帳簿が変わってきますので、しっかり把握しておきましょう。

白色申告に必要な帳簿

白色申告は、事前の届出なしに行える申告方法です。

白色申告は帳簿や申告の手間がかからない分、優遇措置を受けられないということになります。

白色申告で必要な記帳方法は単式簿記(簡易簿記)です。

単式簿記は、家計簿のように収入(売上・雑収入など)と支出(仕入・経費)のみを記録するシンプルな記帳方法です。

収入や支出の内訳を把握しにくい方法ですが、専門知識が不要であるため、青色申告よりも白色申告の方が記帳は簡単といえます。

白色申告で用意する帳簿は「法定帳簿」と呼ばれ、収入金額と必要経費を日々記載したものです。

『白色申告』であれば、収入と支出をエクセルなどでまとめておけば問題ないとされています。

日付ごとに売上や経費を記録し、月末に集計できるようにしておけば、確定申告の際に必要な収支内訳書を作成できます。

白色申告で確定申告する際は、「収支内訳書」の提出が必要です。

「収支内訳書」には、簡易な方法で記帳した帳簿をもとに、所得の根拠となる売上や必要経費を集計して記載します。

青色申告(10万円控除)に必要な帳簿

青色申告で10万円の特別控除を受ける場合は、白色申告と同様に単式簿記での記帳が認められています。

国税庁 No.2072 青色申告特別控除によると、10万円の青色申告特別控除を受ける場合は、青色申告でも簡易簿記が認められます。

10万円控除の場合に用意すべき帳簿は、現金出納帳、売掛帳、買掛帳、経費帳、固定資産台帳などです。

10万円控除の場合は簡易な帳簿でよいとされています。

また、10万円控除は不動産所得につき、事業的規模でなくても適用できる点が特徴です。

白色申告とほぼ同じ手間で10万円分の所得控除が受けられるのはお得ですね!

青色申告10万円控除を選ぶメリットとしては、白色申告に比べて10万円分の所得控除を受けられる点が挙げられます。

記帳の手間は白色申告とほぼ同等でありながら、節税効果が得られるため、青色申告特別控除の10万円控除においては白色申告同様、家計簿のような簡便な記帳方法が認められています。

青色申告(55万円・65万円控除)に必要な帳簿

青色申告で55万円または65万円の特別控除を受けるためには、複式簿記での記帳が必須となります。

青色申告で65万円控除または55万円控除を受ける場合は、主要な帳簿である「仕訳帳」と「総勘定元帳」を必ず複式簿記形式で作成する必要があります。

複式簿記は、取引の原因(売上)と結果(資産の増加)という2つの側面から取引を記録する方法です。

借方と貸方に分けて記録する必要があり、簿記の知識がないと作成が難しいという特徴があります。

65万円の控除を受けられるのは、正規の簿記の原則に則った帳簿を準備し、e-Tax(国税電子申告・納税システム)で申告した場合です。

e-Taxを使わずに窓口持参や郵送で申告した場合は控除額が55万円となります。

| 帳簿の種類 | 内容 |

|---|---|

| 主要簿(必須) | 仕訳帳、総勘定元帳 |

| 補助簿 | 現金出納帳、預金出納帳、売掛帳、買掛帳、経費帳、固定資産台帳など |

確定申告の際には、確定申告書に添付して「青色申告決算書」の提出が必要です。

青色申告決算書は貸借対照表と損益計算書から構成されています。

エクセルで対応できる範囲

エクセルで帳簿を作成する場合、白色申告や青色申告10万円控除であれば十分に対応可能です。

単式簿記の記帳であれば、日付、取引内容、金額を記録する表形式のシートを作成するだけで済みます。

一方、青色申告の55万円・65万円控除を目指す場合は、複式簿記での記帳が必要となるため、エクセルでの対応は難易度が上がります。

上記のような様々な帳簿をエクセルで作成するのは至難の業です。

複式簿記による仕訳を入力するとあらゆる会計帳簿を自動的に作成してくれる会計ソフトを利用した方が良いと言えるでしょう。

とはいえ、取引件数が少ない場合や簿記の知識がある方なら、エクセルで複式簿記も不可能ではありませんよ。

とはいえ、取引件数が少ない場合や、簿記の知識がある方であれば、エクセルで複式簿記の帳簿を作成することも不可能ではありません。

この記事では主に白色申告および青色申告10万円控除向けのエクセル帳簿について解説していきます。

申告方法の選び方

申告方法を選ぶ際は、節税効果と記帳の手間のバランスを考慮しましょう。

📝 青色申告と白色申告の節税効果比較(所得600万円、基礎控除等143万円、税率20%の場合)

青色申告の所得税額:356,500円

白色申告の所得税額:486,500円

差額:130,000円の節税効果!

青色申告を選択するためには事前の届出が必要です。

開業後2か月以内に税務署へ青色申告の申請を行っていなければ、その年は青色申告が適用されず白色申告をすることになります。

すでに事業を行っている場合は、青色申告に変更したい年の3月15日までに申請書を提出する必要があります。

まずはシンプルな方法で帳簿付けを始め、事業が成長して取引件数が増えてきたら会計ソフトの導入や税理士への依頼を検討するという段階的なアプローチが合理的です。

エクセルの帳簿テンプレート

エクセルで帳簿をつけ始めるにあたって、最も手軽な方法はテンプレートを活用することです。

ゼロから自分で帳簿のフォーマットを作成するのは時間がかかりますし、必要な項目が漏れてしまうリスクもあります。

しかし、あらかじめ必要な項目や関数が設定されたテンプレートを使えば、ダウンロードしてすぐに記帳を始めることができます。

「確定申告に向けて今日から帳簿をつけたい!」という方にこそ、テンプレート活用がおすすめです。

この章では、白色申告・青色申告10万円控除向けのテンプレートの種類と選び方、ダウンロード後の初期設定手順、さらにExcelを持っていない方向けのGoogleスプレッドシート版についても解説します。

「今日から帳簿をつけ始めたい」という方は、この章を参考にテンプレートを入手してください。

テンプレートの種類と選び方(白色申告・青色申告10万円控除向け)

エクセルの帳簿テンプレートには様々な種類がありますが、自分の申告方法や事業形態に合ったものを選ぶことが重要です。

適切でないテンプレートを選んでしまうと、確定申告の際に必要な情報が不足していたり、逆に使わない項目が多すぎて入力が煩雑になったりします。

帳簿テンプレートの主な種類

帳簿テンプレートは大きく分けて以下の種類があります。

それぞれの特徴を理解して、自分に最適なものを選びましょう。

| 帳簿の種類 | 特徴・用途 |

|---|---|

| 現金出納帳 | 現金での入出金を記録。現金商売が中心の方や事業用の財布を別管理している方向け |

| 預金出納帳 | 銀行口座の入出金を記録。事業用銀行口座を持つ方は必須 |

| 売上帳 | 売上に関する取引を記録。掛け売り(売掛金)が発生する事業で重要 |

| 経費帳 | 事業支出を勘定科目ごとに記録。経費の種類別集計が可能 |

| 収支管理表 | 収入と支出を1シートにまとめた総合的な帳簿。初心者に最適 |

まず「現金出納帳」は、現金での入出金を記録する帳簿です。

現金商売が中心の方や、事業用の財布を別に管理している方に適しています。

日付、摘要(取引内容)、入金額、出金額、残高の列があり、日々の現金の流れを把握できます。

次に「預金出納帳」は、銀行口座の入出金を記録する帳簿です。

事業用の銀行口座を持っている方は必須といえます。

基本的な構成は現金出納帳と同様ですが、預金残高を管理することで通帳との照合が容易になります。

「売上帳」は売上に関する取引を記録する帳簿で、売上日、取引先名、商品・サービス内容、金額などを記載します。

掛け売り(売掛金)が発生する事業では特に重要です。

「経費帳」は事業に関する支出を勘定科目ごとに記録する帳簿です。

仕入、消耗品費、通信費、交通費など、経費の種類別に集計できるようになっているものが便利です。

「収支管理表」は収入と支出を1つのシートにまとめて管理できる総合的な帳簿です。

白色申告の収支内訳書を作成する際に必要な情報を網羅しているため、初心者には最も使いやすいテンプレートといえます。

初めて帳簿をつける方は「収支管理表」タイプのテンプレートから始めるのがおすすめです!

申告方法別のテンプレート選び

白色申告を行う場合は、シンプルな収支管理表で十分です。

白色申告であれば、収入と支出をExcelなどでまとめておけば問題ないため、日々の取引を日付順に記録し、月末や年末に集計できる形式のテンプレートを選びましょう。

青色申告10万円控除の場合も、白色申告と同様のシンプルな帳簿で対応可能です。

国税庁によると、青色申告特別控除の10万円控除においては白色申告同様、簡易簿記による記帳方法が認められています。

ただし、青色申告決算書を作成するために、売上と経費を科目別に集計できるテンプレートがあると便利です。

テンプレート選びのポイント

テンプレートを選ぶ際は、以下のポイントをチェックしましょう。

- 必要な列項目が揃っているか(日付・勘定科目・摘要・入金額・出金額・残高)

- 自動計算の関数が設定されているか(残高計算・科目別集計)

- 自分の事業に合った勘定科目があるか(業種別の経費項目)

- 確定申告書類との連携が考慮されているか(収支内訳書・決算書対応)

第一に、必要な列項目が揃っているかを確認します。

最低限必要なのは「日付」「勘定科目(取引の種類)」「摘要(取引内容の説明)」「入金額」「出金額」「残高」です。

これらが揃っていないテンプレートは避けましょう。

第二に、自動計算の関数が設定されているかを確認します。

残高の自動計算や、勘定科目別の集計機能があらかじめ設定されているテンプレートを選ぶと、手計算の手間やミスを防げます。

第三に、自分の事業に合った勘定科目が用意されているかを確認します。

飲食業、小売業、サービス業など、業種によってよく使う勘定科目は異なります。

自分の事業で発生する取引をカバーできる科目リストがあるテンプレートを選びましょう。

第四に、確定申告書類との連携を考慮します。

収支内訳書や青色申告決算書の項目に対応した集計ができるテンプレートであれば、確定申告の際にスムーズに数値を転記できます。

無料テンプレートの入手先

エクセルの帳簿テンプレートは、国税庁のホームページや、信頼できる会計ソフトメーカーのサイトなどから無料でダウンロードできます。

国税庁では、「帳簿の様式例(事業所得者用)」がエクセル形式で公開されています。

これは白色申告者向けの最もベーシックな様式で、税務署が推奨する形式であるため安心して使用できます。

国税庁のテンプレートは「公式」なので、税務調査でも安心です。迷ったらまずはこちらを試してみてください。

また、大手会計ソフトメーカーの弥生株式会社やfreee、マネーフォワードなども、自社サービスの紹介を兼ねて無料のエクセルテンプレートを提供しています。

これらは実務経験に基づいて設計されているため、使いやすさに優れています。

ダウンロード方法と初期設定の手順

テンプレートを入手したら、すぐに記帳を始められるわけではありません。

自分の事業情報を入力し、使いやすいようにカスタマイズする初期設定が必要です。

ここでは、テンプレートのダウンロードから記帳開始までの具体的な手順を解説します。

まず、前述の入手先からテンプレートファイル(.xlsx形式)をダウンロードします。

ダウンロードしたファイルは、分かりやすいフォルダに保存しておきましょう。

保存場所のおすすめは、「ドキュメント」フォルダ内に「帳簿」や「会計」といった名前の専用フォルダを作成することです。

年度ごとにフォルダを分けておくと、後から探しやすくなります。

例えば「ドキュメント」→「会計」→「2024年度」といった階層構造にするとよいでしょう。

ファイル名も分かりやすく変更しておくことをおすすめします。

「帳簿_2024年度.xlsx」「収支管理表_◯◯事業.xlsx」など、後から見てすぐに内容が分かる名前にしましょう。

テンプレートを開いたら、まず基本情報を入力します。

多くのテンプレートには、事業者名、屋号、事業年度などを入力する欄が用意されています。

事業者名は確定申告書に記載する氏名と同じものを入力します。

屋号がある場合は屋号も入力しておくと、書類の管理がしやすくなります。

事業年度は、個人事業主の場合は1月1日から12月31日までの暦年が原則です。

テンプレートの対象期間を設定できる場合は、該当年度を入力しましょう。

テンプレートにあらかじめ設定されている勘定科目を確認し、必要に応じて追加・削除を行います。

勘定科目とは、取引を分類するための項目名のことで、「売上」「仕入」「消耗品費」「通信費」「交通費」などがあります。

自分の事業でよく発生する取引を洗い出し、それに対応する勘定科目があるか確認しましょう。

例えば、Webデザイナーであれば「外注費」、飲食業であれば「材料費」「水道光熱費」などが頻繁に使用されます。

不要な勘定科目は削除しても構いませんが、後から追加が必要になることもあるため、最初はそのまま残しておくことをおすすめします。

使わない科目があっても、入力しなければ集計には影響しません。

帳簿をつけ始める時点での現金残高や預金残高を入力します。

これを「開始残高」または「期首残高」といいます。

事業用の現金をいくら持っているか、事業用の銀行口座にいくら入っているかを確認し、テンプレートの該当欄に入力します。

開始残高が正確でないと、その後の残高計算がすべてずれてしまうため、通帳や手元の現金を確認して正確な金額を入力してください。

年度の途中から帳簿をつけ始める場合は、開始日時点での残高を入力します。

それ以前の取引については、可能な範囲で遡って入力するか、まとめて「期首残高」として処理する方法があります。

テンプレートに設定されている関数が正しく動作するか確認します。

テスト用の取引データをいくつか入力してみて、残高が自動計算されるか、集計表に数値が反映されるかをチェックしましょう。

例えば、「売上 10,000円」と入力した場合に残高が10,000円増加するか、経費として「消耗品費 1,000円」と入力した場合に残高が1,000円減少するかを確認します。

関数にエラーがある場合は「#REF!」や「#VALUE!」といったエラー表示が出ます。

エラーが出た場合は、セルの参照範囲や数式を確認して修正するか、別のテンプレートを使用することを検討してください。

帳簿は紙で保存することが基本となるため、印刷設定も確認しておきましょう。

国税庁によると、帳簿書類等の保存方法は原則的に紙によります。

したがって、パソコンなどで作成した帳簿類についても、印刷する必要があります。

印刷プレビューを表示し、すべての列が1ページに収まるか、ページ番号は適切に設定されているかを確認します。

必要に応じて、用紙の向き(縦・横)、余白、拡大縮小率などを調整してください。

月末や年末に帳簿を印刷する習慣をつけておくと、データが消失した場合のバックアップにもなります。

テスト入力で動作確認をしたら、そのデータは忘れずに削除してから本番の記帳を始めましょう!

スプレッドシート版も利用可能

エクセルを持っていない方や、複数のデバイスからアクセスしたい方には、スプレッドシートを使った帳簿管理もおすすめです。

スプレッドシートは無料で利用でき、クラウド上でデータが自動保存されるため、ファイル消失のリスクも軽減できます。

スプレッドシートのメリット

- 無料で利用可能(Googleアカウントのみで利用OK)

- クラウド自動保存(データ消失・保存忘れの心配なし)

- 複数デバイス対応(PC・スマホからいつでもアクセス可能)

スプレッドシートを使う最大のメリットは、無料で利用できることです。

Googleアカウントさえあれば、追加の費用なしで表計算ソフトの機能を利用できます。

Microsoft Officeを持っていない方でも、エクセルとほぼ同等の機能で帳簿を作成できます。

また、クラウド上にデータが保存されるため、パソコンの故障やファイルの誤削除によるデータ消失を防げます。

自動保存機能があるため、「保存し忘れた」というトラブルも起こりません。

さらに、複数のデバイスからアクセスできる点も便利です。

自宅のパソコン、外出先のノートパソコン、スマートフォンなど、インターネットに接続できる環境であればどこからでも帳簿を確認・入力できます。

外出先でレシートをもらったら、すぐにスマホから入力できるのがクラウド型の強みです!

Googleスプレッドシートへの変換方法

Excelのテンプレートファイル(.xlsx)をスプレッドシートで使用するには、以下の手順で変換します。

まず、Googleドライブ(drive.google.com)にアクセスし、Googleアカウントでログインします。

次に、画面左上の「新規」ボタンをクリックし、「ファイルのアップロード」を選択して、ダウンロードしたExcelテンプレートをアップロードします。

アップロードが完了したら、ファイルをダブルクリックして開きます。

画面上部に「スプレッドシートで開く」というオプションが表示されるので、それをクリックすると、Excelファイルがスプレッドシート形式に変換されて開きます。

変換後は、スプレッドシート形式(.gsheet)として保存されます。

元のエクセルファイルとは別のファイルとして保存されるため、両方を残しておくことも可能です。

変換時の注意点

特に、複雑な関数やマクロ、特殊な書式設定は変換後に動作しなくなることがあります。

変換後は必ず、関数が正しく動作するか、セルの書式が崩れていないかを確認してください。

問題がある場合は、スプレッドシートの関数に書き換えるか、シンプルな構成のテンプレートを使用することを検討しましょう。

基本的な関数(SUM、IF、SUMIF、VLOOKUP等)はエクセルとスプレッドシートで互換性があるため、一般的な帳簿テンプレートであれば大きな問題なく使用できます。

スプレッドシートでの注意事項

スプレッドシートで帳簿を管理する場合、いくつかの注意点があります。

まず、インターネット接続が必要です。

オフライン機能を有効にすればネット接続なしでも編集できますが、基本的にはオンライン環境での使用が前提となります。

次に、データのセキュリティに注意が必要です。

Googleドライブ上のファイルは、共有設定を誤ると第三者に閲覧される可能性があります。

帳簿ファイルは「非公開」または「自分のみアクセス可能」の設定にしておきましょう。

また、印刷する際は、スプレッドシートからの印刷設定がエクセルとは若干異なります。

印刷プレビューで確認し、必要に応じてページ設定を調整してください。

スプレッドシートでも税務上認められる

スプレッドシートで作成した帳簿も、税務上はエクセルで作成した帳簿と同様に認められます。

税法が求めているのは必要事項が正確に記載されていることであり、使用するソフトウェアの種類は問われません。

ただし、保存にあたっては注意が必要です。

確定申告の際や税務調査に備えて、帳簿を紙で印刷して保存するか、電子帳簿保存法(国税庁)の要件を満たした形で電子データとして保存する必要があります。

スプレッドシートのデータをそのままクラウド上に置いておくだけでは、電子帳簿保存法の要件を満たさない可能性があるため、定期的にPDFや紙で出力しておくことをおすすめします。

月末に1回、帳簿を印刷またはPDF化する習慣をつけておくと安心ですよ!

エクセルの帳簿の作り方|ゼロから自作する5ステップ

テンプレートを使わずに自分だけのオリジナル帳簿を作りたい、という方もいるでしょう。

自作の帳簿であれば、自分の事業に合わせて項目をカスタマイズでき、不要な列を省いてシンプルに管理することも可能です。

また、エクセルの操作に慣れることで、後から機能を追加したり、集計方法を変更したりすることも容易になります。

この章では、エクセルでゼロから帳簿を作成する方法を5つのステップに分けて解説します!

エクセルの基本操作ができる方であれば、手順通りに進めることで実用的な帳簿を作成できます。

各ステップで具体的な設定方法や関数の書き方を説明しますので、画面を見ながら一緒に作成してみてください。

Step1:基本レイアウトを作成する(列設定・罫線)

基本的なレイアウトを設計することで、見やすく使いやすい帳簿の土台ができあがります。

■ 必要な列項目を決める

帳簿に必要な列は、記録したい情報によって異なりますが、最低限以下の項目は必須です。

| 列項目 | 内容・用途 |

|---|---|

| 日付 | 取引が発生した日付を入力。年月日をすべて入力する形式(例:2024/4/15)にすると並べ替えや検索がしやすい |

| 勘定科目 | 取引の種類(売上・仕入・消耗品費・通信費・交通費など)を入力。経費の種類別に集計が可能に |

| 摘要 | 取引の具体的な内容を入力。確定申告時の税務署確認に備えて具体的に記載する |

| 入金額 | 現金や預金が増加する取引の金額(売上入金、事業主借など) |

| 出金額 | 現金や預金が減少する取引の金額(仕入代金、経費、事業主貸など) |

| 残高 | 取引後の残高を表示。関数を設定して自動計算させるため手入力は不要 |

■ 列の配置を設計する

列の配置は、入力のしやすさと見やすさを考慮して決めます。

一般的には左から「日付」「勘定科目」「摘要」「入金額」「出金額」「残高」の順に配置するのが標準的です。

エクセルを開き、新しいブックを作成したら、1行目に各列のタイトルを入力します。

A列に「日付」、B列に「勘定科目」、C列に「摘要」、D列に「入金額」、E列に「出金額」、F列に「残高」と入力しましょう。

最初はシンプルな構成から始め、必要に応じて「取引先名」や「備考」列を追加していくのがおすすめです!

■ 列幅の調整

各列の幅を内容に合わせて調整します。

- 日付:10文字程度

- 勘定科目:12文字程度

- 摘要:30文字程度(広めに設定)

- 金額列:12文字程度

列幅を調整するには、列の境界線(AとBの間など)にマウスカーソルを合わせ、左右にドラッグします。

ダブルクリックすると、その列に入力されている内容に合わせて自動調整されます。

■ 罫線を設定する

罫線を設定することで、帳簿の見やすさが大幅に向上します。

データが増えても行の区切りが明確になり、入力ミスや見落としを防ぐ効果があります。

タイトル行を含めて、データを入力する予定の範囲(例:A1:F100)を選択

「ホーム」タブの「罫線」ボタン→「格子」を選択

1行目だけを選択し、「罫線」→「下二重罫線」を選択するとタイトル行とデータ行の境界が明確に

■ 書式設定で見やすさを向上

罫線に加えて、書式設定を行うことで帳簿の視認性をさらに高めることができます。

タイトル行(1行目)は太字にし、背景色を付けると目立ちます。

1行目を選択し、「ホーム」タブの「太字」ボタンをクリックし、「塗りつぶしの色」で薄いグレーや薄い青などの色を設定しましょう。

金額列(入金額、出金額、残高)は右揃えにし、桁区切りのカンマを表示させると読みやすくなります。

金額列を選択し、「ホーム」タブの「桁区切りスタイル」ボタンをクリックするか、セルの書式設定で「数値」を選択して桁区切りを有効にします。

日付列は日付形式に設定しておくと、入力時に自動的に形式が整います。

日付列を選択し、右クリックして「セルの書式設定」→「日付」を選択し、希望の表示形式(例:2024/4/15)を選びましょう。

Step2:自動計算の関数を設定する(SUM・SUMIF)

帳簿の大きなメリットは、関数を使って自動計算ができることです。

残高の自動計算や勘定科目別の集計を関数で行いましょう。

■ 残高を自動計算するSUM関数

残高列には、入金額を加算し出金額を減算する計算式を設定します。

これにより、取引を入力するたびに残高が自動的に更新されます。

2行目の残高セル(F2)に期首残高を直接入力(例:100000)

3行目の残高セル(F3)に=F2+D3-E3と入力

F3セルをコピーして、F4以降のセルに貼り付け

入金も出金もない空白行で残高がずれる場合は、IF関数を組み合わせた式「=IF(AND(D3=””,E3=””),F2,F2+D3-E3)」を使うと便利です!

■ 勘定科目別に集計するSUMIF関数

経費を勘定科目ごとに集計できると、確定申告の際に非常に便利です。

SUMIF関数を使えば、特定の勘定科目に該当する金額だけを合計することができます。

📝 SUMIF関数の基本構文

=SUMIF(検索範囲, 検索条件, 合計範囲)

例:「消耗品費」の合計を計算する場合

=SUMIF(B:B,”消耗品費”,E:E)

この式は「B列(勘定科目列)から”消耗品費”を検索し、該当する行のE列(出金額列)の値を合計する」という意味です。

帳簿とは別のシートに集計表を作成し、各勘定科目のSUMIF関数を設定しておくと、入力するだけで自動的に科目別の集計が更新されます。

■ 月別集計のためのSUMIFS関数

さらに詳細な分析を行いたい場合は、SUMIFS関数を使って複数の条件で集計することもできます。

例えば、「4月の消耗品費」だけを集計したい場合などに便利です。

📝 SUMIFS関数の基本構文

=SUMIFS(合計範囲, 条件範囲1, 条件1, 条件範囲2, 条件2, …)

例:2024年4月の消耗品費を集計する場合

=SUMIFS(E:E,B:B,”消耗品費”,A:A,”>=2024/4/1″,A:A,”<=2024/4/30″)

月別・科目別の集計表を作成しておくと、収支の推移を把握しやすくなり、経営判断や確定申告の準備に役立ちます。

■ 合計行の作成

帳簿の最終行には、入金額と出金額の合計を表示する合計行を作成しておくと便利です。

データ入力欄の下に行を空けて「合計」と入力し、その行の入金額列と出金額列にSUM関数を設定します。

- 入金額合計:=SUM(D2:D1000)

- 出金額合計:=SUM(E2:E1000)

範囲はデータが入力される可能性のある行数を見込んで広めに設定しておきます。

Step3:勘定科目リストとプルダウンを作成する

勘定科目を毎回手入力していると、入力ミスや表記ゆれ(例:「消耗品費」と「消耗品」など)が発生しやすくなります。

あらかじめ用意した科目から選択するだけで入力できるプルダウンリストを設定しましょう。

■ 勘定科目リストを作成する

まず、使用する勘定科目の一覧を作成します。

新しいシート(シート名を「科目リスト」などにする)を追加し、よく使う勘定科目を縦に入力していきます。

- 収入:売上、雑収入、事業主借

- 支出:仕入、租税公課、水道光熱費、旅費交通費、通信費、広告宣伝費、接待交際費、消耗品費、地代家賃、雑費、事業主貸 など

確定申告の収支内訳書や青色申告決算書に記載されている科目を参考にすると、申告時の転記がスムーズになりますよ!

■ プルダウンリストを設定する

勘定科目リストを作成したら、帳簿シートの勘定科目列にプルダウンリストを設定します。

帳簿シートの勘定科目列(B列)で、プルダウンを設定したい範囲(例:B2:B1000)を選択

「データ」タブの「データの入力規則」をクリック

「入力値の種類」で「リスト」を選択し、「元の値」に=科目リスト!$A$1:$A$30と入力

設定が完了すると、勘定科目列のセルをクリックした際に、セルの右側に▼ボタンが表示され、クリックすると科目リストが表示されます。

■ プルダウンの便利な設定

「データの入力規則」ダイアログの「設定」タブで、「空白を無視する」にチェックを入れておくと、何も入力しないセルでエラーが表示されなくなります。

「エラーメッセージ」タブで、リストにない値が入力された場合のエラーメッセージをカスタマイズできます。

■ 科目リストの動的な管理

勘定科目を追加・削除する可能性がある場合は、リストの範囲を動的に管理する方法もあります。

一つの方法は、リストの範囲を広めに設定しておくことです。

例えば、現在20科目しかなくても、範囲をA1:A50などに設定しておけば、後から科目を追加してもプルダウンに反映されます。

より高度な方法として、「テーブル」機能を使う方法があります。

科目リストをテーブルに変換しておくと、行を追加するだけで自動的にプルダウンの選択肢に追加されます。

Step4:入力規則とエラーチェックを設定する

帳簿の正確性を保つためには、入力ミスを未然に防ぐ仕組みが重要です。

日付形式や金額の入力を制限したり、エラーが発生した場合に警告を表示したりできます。

■ 日付列の入力規則

日付列には日付形式以外の値が入力されないように制限を設けると、データの整合性を保てます。

日付列(A列)の入力範囲を選択し、「データ」タブの「データの入力規則」をクリックします。

「入力値の種類」で「日付」を選択し、「データ」で「次の値以上」を選び、「開始日」に事業年度の開始日(例:2024/1/1)を入力します。

これにより、指定した日付より前の日付や、日付として認識できない文字列が入力された場合にエラーが表示されます。

■ 金額列の入力規則

金額列には数値以外の値が入力されないように制限することで、計算エラーを防げます。

入金額列(D列)と出金額列(E列)の入力範囲を選択し、「データの入力規則」で「入力値の種類」を「整数」または「小数点数」に設定します。

「データ」で「次の値以上」を選び、「最小値」に「0」を入力すると、負の数やマイナス記号が入力されることを防げます。

■ 条件付き書式でエラーを視覚化

条件付き書式を使うと、特定の条件に該当するセルの色を自動的に変更できます。

これを活用して、入力漏れやエラーを視覚的に確認できるようにしましょう。

- 日付があるのに金額が空白の行を赤くハイライト

- 残高がマイナスになった場合に警告表示

■ 残高がマイナスになった場合の警告

残高がマイナスになることは通常ありえないため(現金がマイナスになることはない)、残高列にマイナスの値が表示された場合は入力ミスの可能性が高いです。

残高列(F列)の範囲を選択し、「条件付き書式」→「セルの強調表示ルール」→「指定の値より小さい」を選択します。

値に「0」を入力し、書式で「濃い赤の文字、明るい赤の背景」などを選択します。

残高がマイナスになった場合に自動的に赤く表示され、すぐにミスに気づけるようになりますよ!

Step5:バックアップ設定で消失リスクを防ぐ

パソコンの故障、ファイルの誤削除、ランサムウェアなどのリスクに備えて、複数のバックアップを取っておくことが非常に重要です。

■ 定期的な手動バックアップ

最も基本的なバックアップ方法は、定期的にファイルをコピーして別の場所に保存することです。

毎月末や毎週末など、決まったタイミングでバックアップを取る習慣をつけましょう。

ファイル名に日付を含めると(例:「帳簿_20240430バックアップ.xlsx」)、どの時点のバックアップかが一目で分かります。

■ クラウドストレージの活用

OneDrive、Googleドライブ、Dropboxなどのクラウドストレージを活用すると、自動的にバックアップを取ることができます。

これらのサービスの同期フォルダに帳簿ファイルを保存しておくと、ファイルを保存するたびに自動的にクラウドにアップロードされます。

パソコンが故障しても、クラウド上にデータが残っているため、別のパソコンからアクセスできます。

- OneDrive:Microsoft 365に含まれ、エクセルとの相性が良い

- Googleドライブ:無料で15GBまで使用可能

- Dropbox:シンプルで使いやすいインターフェース

■ エクセルの自動回復機能

エクセルには自動回復機能が備わっており、一定間隔で作業中のファイルを自動保存しています。

この機能を活用することで、パソコンがフリーズした場合などにデータの損失を最小限に抑えられます。

自動回復の設定を確認・変更するには、「ファイル」→「オプション」→「保存」を開きます。

「次の間隔で自動回復用データを保存する」にチェックが入っていることを確認し、間隔を設定します。

デフォルトは10分ですが、5分など短い間隔に設定しておくとより安心です!

また、「保存しないで終了する場合、最後に自動回復されたバージョンを残す」にもチェックを入れておきましょう。

■ バージョン管理の考え方

バックアップに加えて、ファイルのバージョン管理を行うことも重要です。

特に、大きな変更を加える前には、変更前のファイルを別名で保存しておくことをおすすめします。

例えば、年度末に決算処理を行う際は、「帳簿_2024年度_決算前.xlsx」という名前でコピーを作成してから作業を始めます。

OneDriveやGoogleドライブには、ファイルの変更履歴を保存する機能があります。

過去のバージョンに戻すこともできるため、誤って重要なデータを削除してしまった場合などに役立ちます。

■ 印刷によるバックアップ

電子データのバックアップに加えて、定期的に帳簿を印刷して紙で保存することも重要です。

国税庁「個人で事業を行っている方の記帳・帳簿等の保存について」によると、帳簿書類等の保存方法は原則的に紙によります。

したがって、パソコンなどで作成した帳簿類についても、印刷する必要があります。

月末ごとに当月分の帳簿を印刷し、ファイリングして保管しておきましょう。

紙で保存することで、電子データが完全に失われた場合でも、帳簿の内容を確認することができます。

また、税務調査の際に提示を求められた場合にもすぐに対応できます。

保管場所を決めて、領収書や請求書と一緒に整理しておくと、後から必要になった際にすぐに取り出せます。

エクセルの帳簿の記帳方法|取引別の入力例5パターン

帳簿のテンプレートや自作の帳簿が完成したら、いよいよ実際の取引を記帳していきます。

しかし、「この取引はどう書けばいいのだろう」「勘定科目は何を選べばいいのか分からない」と迷う場面も多いのではないでしょうか。

帳簿の書き方は最初は難しく感じますが、パターンを覚えてしまえば意外とシンプルですよ!

この章では、個人事業主や副業をしている方が日常的に発生しやすい取引について、具体的な入力例を紹介します。

売上の入金から経費の支払い、事業主貸・事業主借の処理、月末の締め作業まで、実際の記帳をイメージしながら解説していきます。

これらのパターンを押さえておけば、ほとんどの取引に対応できるようになるでしょう。

売上入金(銀行振込)の記帳例

売上が銀行口座に振り込まれた場合の記帳方法を解説します。

フリーランスや個人事業主の場合、クライアントからの報酬は銀行振込で受け取ることが多いため、最も頻繁に発生する取引パターンの一つです。

📝 基本的な記帳例

取引先から請求金額が振り込まれた場合の記帳例を見てみましょう。

例えば、4月15日に株式会社ABCから、3月分の業務委託報酬として110,000円(税込)が普通預金口座に振り込まれた場合は、以下のように記帳します。

| 日付 | 勘定科目 | 摘要 | 入金額 | 出金額 | 残高 |

|---|---|---|---|---|---|

| 2024/4/15 | 売上 | 株式会社ABC 3月分業務委託報酬 | 110,000 | 210,000 |

📝 振込手数料が差し引かれた場合

取引先によっては、振込手数料を差し引いた金額を振り込んでくるケースがあります。

請求金額が110,000円で、振込手数料660円が差し引かれ、実際の入金額が109,340円だった場合の記帳方法を説明します。

この場合、2つの方法があります。

方法1:入金額をそのまま記帳し、差し引かれた振込手数料を経費として計上する方法

| 日付 | 勘定科目 | 摘要 | 入金額 | 出金額 | 残高 |

|---|---|---|---|---|---|

| 2024/4/15 | 売上 | 株式会社ABC 3月分報酬(振込手数料差引後) | 109,340 | 209,340 | |

| 2024/4/15 | 支払手数料 | 株式会社ABC 振込手数料(先方負担分) | 660 | 208,680 |

この方法では、売上は入金額ベースで計上し、振込手数料は「支払手数料」として経費に計上します。

ただし、先方が負担した手数料を自分の経費にすることに違和感がある場合は、方法2を選択します。

方法2:売上を請求金額のまま計上し、振込手数料を売上のマイナスとして処理する方法

| 日付 | 勘定科目 | 摘要 | 入金額 | 出金額 | 残高 |

|---|---|---|---|---|---|

| 2024/4/15 | 売上 | 株式会社ABC 3月分報酬 | 110,000 | 210,000 | |

| 2024/4/15 | 売上値引 | 株式会社ABC 振込手数料相当額 | 660 | 209,340 |

実務上は方法1を採用することが多いですが、どちらの方法でも税務上問題ありません。自分が管理しやすい方法を選んでくださいね。

📝 源泉徴収された場合の記帳

原稿料や講演料、デザイン料など一定の報酬については、支払者が源泉所得税を差し引いて支払うことが義務付けられています。

源泉徴収された場合の記帳方法を説明します。

例えば、原稿料110,000円(税込)から源泉所得税10,210円が差し引かれ、99,790円が振り込まれた場合は以下のように記帳します。

| 日付 | 勘定科目 | 摘要 | 入金額 | 出金額 | 残高 |

|---|---|---|---|---|---|

| 2024/4/15 | 売上 | ◯◯出版 原稿料(税込110,000円、源泉税10,210円控除後) | 99,790 | 199,790 |

この記帳方法では、実際に入金された金額を売上として計上しています。

確定申告の際に、源泉徴収された税額は「前払いした税金」として精算されるため、帳簿上は入金額で記録しておけば問題ありません。

ただし、売上を総額(110,000円)で管理したい場合は、以下のように記帳する方法もあります。

| 日付 | 勘定科目 | 摘要 | 入金額 | 出金額 | 残高 |

|---|---|---|---|---|---|

| 2024/4/15 | 売上 | ◯◯出版 原稿料(税込) | 110,000 | 210,000 | |

| 2024/4/15 | 事業主貸 | 源泉所得税(◯◯出版分) | 10,210 | 199,790 |

経費支払い(現金・クレジットカード)の記帳例

事業に必要な経費の支払いは、現金、クレジットカード、銀行振込など様々な方法で行われます。

支払方法によって記帳のタイミングや方法が異なるため、それぞれのパターンを理解しておきましょう。

📝 現金払いの記帳例

現金で経費を支払った場合は、支払った日に記帳します。

これが最もシンプルなパターンです。

例えば、4月10日にコンビニで事務用品(ボールペン、ノート)を550円で購入した場合は以下のように記帳します。

| 日付 | 勘定科目 | 摘要 | 入金額 | 出金額 | 残高 |

|---|---|---|---|---|---|

| 2024/4/10 | 消耗品費 | セブンイレブン◯◯店 事務用品(ボールペン、ノート) | 550 | 99,450 |

- 消耗品費:文房具、インクカートリッジ、10万円未満のパソコン周辺機器など

- 通信費:電話代、インターネット料金、切手代、宅配便送料など

- 旅費交通費:電車代、バス代、タクシー代、出張時の宿泊費など

- 接待交際費:取引先との飲食代、贈答品代など

- 新聞図書費:事業に関連する書籍、雑誌、新聞など

- 水道光熱費:電気代、ガス代、水道代(事業使用分)など

- 地代家賃:事務所の家賃、駐車場代など

📝 クレジットカード払いの記帳例

クレジットカードで経費を支払った場合、「カードで支払った日」と「口座から引き落とされた日」のどちらで記帳するかという問題があります。

結論から言えば、個人事業主の場合はどちらの方法でも認められています。

ただし、一度決めた方法は継続して使用することが重要です。

方法1:カード利用日に記帳する方法(発生主義)

4月5日にAmazonで事業用のUSBメモリを2,200円でクレジットカード購入し、5月27日に口座から引き落とされた場合の記帳例です。

| 日付 | 勘定科目 | 摘要 | 入金額 | 出金額 | 残高 |

|---|---|---|---|---|---|

| 2024/4/5 | 消耗品費 | Amazon USBメモリ(クレジットカード) | 2,200 | 97,800 |

この方法では、購入した日に経費として計上します。

クレジットカードの明細を見ながら、利用日ごとに記帳していきます。

引き落とし日には記帳しません。

方法2:口座引き落とし日に記帳する方法(現金主義)

| 日付 | 勘定科目 | 摘要 | 入金額 | 出金額 | 残高 |

|---|---|---|---|---|---|

| 2024/5/27 | 消耗品費 | Amazon USBメモリ(4/5利用分) | 2,200 | 97,800 |

この方法では、実際にお金が出ていく引き落とし日に経費として計上します。

預金出納帳と連動させやすいというメリットがあります。

どちらの方法を選ぶかは、自分の管理しやすさで決めて構いません。ただし、年をまたぐ取引(12月にカード利用、1月に引き落とし)がある場合は、方法1(発生主義)の方が正確な期間損益計算ができますよ。

📝 銀行振込での経費支払い

事務所の家賃や外注費など、銀行振込で支払う経費もあります。

この場合は、振込を実行した日(口座から出金された日)に記帳します。

例えば、4月25日に事務所家賃88,000円を銀行振込で支払った場合は以下のように記帳します。

| 日付 | 勘定科目 | 摘要 | 入金額 | 出金額 | 残高 |

|---|---|---|---|---|---|

| 2024/4/25 | 地代家賃 | ◯◯不動産 事務所家賃(5月分) | 88,000 | 112,000 | |

| 2024/4/25 | 支払手数料 | ◯◯銀行 振込手数料 | 440 | 111,560 |

事業主貸・事業主借の使い方

個人事業主の帳簿で特有の勘定科目が「事業主貸」と「事業主借」です。

これは、事業用の資金とプライベートの資金の間でお金が移動した場合に使用します。

法人にはない概念のため、初めて帳簿をつける方は戸惑うかもしれませんが、考え方を理解すれば難しくありません。

事業主貸と事業主借は、個人事業主ならではの勘定科目です。最初は混乱しやすいですが、イメージで覚えると分かりやすいですよ!

📝 事業主貸とは

「事業主貸」は、事業用の資金をプライベートに使った場合に使用する勘定科目です。

「事業主(自分)にお金を貸した」というイメージで覚えると分かりやすいでしょう。

例1:事業用口座から生活費を引き出した場合

4月1日に事業用口座から生活費として10万円を引き出した場合の記帳例です。

| 日付 | 勘定科目 | 摘要 | 入金額 | 出金額 | 残高 |

|---|---|---|---|---|---|

| 2024/4/1 | 事業主貸 | 生活費引き出し | 100,000 | 100,000 |

例2:事業用のお金でプライベートな買い物をした場合

事業用の現金でプライベートの昼食代800円を支払った場合は以下のように記帳します。

| 日付 | 勘定科目 | 摘要 | 入金額 | 出金額 | 残高 |

|---|---|---|---|---|---|

| 2024/4/3 | 事業主貸 | 個人の昼食代 | 800 | 99,200 |

例3:所得税や住民税を事業用口座から支払った場合

これらは個人の税金・社会保険料であり、事業の経費ではないため事業主貸として処理します。

| 日付 | 勘定科目 | 摘要 | 入金額 | 出金額 | 残高 |

|---|---|---|---|---|---|

| 2024/4/30 | 事業主貸 | 所得税予定納税(第1期) | 50,000 | 49,200 |

📝 事業主借とは

「事業主借」は、プライベートの資金を事業用に使った場合に使用する勘定科目です。

「事業主(自分)からお金を借りた」というイメージです。

例1:プライベートのお金を事業用口座に入金した場合

開業資金として個人の貯金50万円を事業用口座に入金した場合の記帳例です。

| 日付 | 勘定科目 | 摘要 | 入金額 | 出金額 | 残高 |

|---|---|---|---|---|---|

| 2024/4/1 | 事業主借 | 開業資金(自己資金) | 500,000 | 500,000 |

例2:プライベートのクレジットカードで事業用の物品を購入した場合

個人のクレジットカードで事業用のソフトウェア11,000円を購入した場合は以下のように記帳します。

| 日付 | 勘定科目 | 摘要 | 入金額 | 出金額 | 残高 |

|---|---|---|---|---|---|

| 2024/4/10 | 事業主借 | 個人カードでのソフトウェア購入分補填 | 11,000 | 511,000 | |

| 2024/4/10 | 消耗品費 | ◯◯ソフトウェア(個人カード決済) | 11,000 | 500,000 |

📝 事業主勘定の考え方

事業主貸と事業主借は、年末には相殺されて翌年に繰り越されません。

1年間の事業主貸の合計から事業主借の合計を差し引いた金額が、その年に事業から個人へ移動した純額を表します。

例えば、年間で事業主貸が120万円、事業主借が20万円だった場合、差し引き100万円が事業から個人へ移動したことになります。

これは給与のような「生活費」として事業から引き出したお金と考えることができます。

事業主貸・事業主借は経費や収入ではないため、確定申告の際に所得計算には影響しません。あくまで、事業用資金とプライベート資金の区分を明確にするための勘定科目ですよ。

月末の締め作業と残高照合の方法

帳簿は日々の取引を記録するだけでなく、定期的に正確性を確認することが重要です。

月末には締め作業を行い、帳簿の残高と実際の残高が一致しているかを照合しましょう。

この作業を怠ると、確定申告の時期になって大きな差異が見つかり、修正に多大な時間がかかることになります。

月末の締め作業は面倒に感じるかもしれませんが、毎月コツコツやっておくと確定申告がとても楽になりますよ!

📝 月末締め作業の手順

月末の締め作業は、以下の手順で行います。

銀行口座の入出金明細、クレジットカードの利用明細、手元の領収書・レシートを照らし合わせ、記帳漏れがないかチェックしましょう。特に、月末ギリギリの取引は翌月に記帳が遅れがちなので注意が必要です。

預金出納帳の残高と通帳の残高、現金出納帳の残高と手元の現金を比較し、一致しているか確認します。

残高が一致しない場合は、入力ミス、記帳漏れ、金額の誤りなどが考えられます。通帳や領収書と帳簿を1件ずつ照合して、差異の原因を見つけましょう。

原因が特定できない少額の差異(数円程度)は、「現金過不足」や「雑損失」「雑収入」として処理することもできますが、できる限り原因を特定するよう努めましょう。

📝 預金残高の照合方法

預金残高の照合は、通帳記帳またはインターネットバンキングの明細と帳簿を比較して行います。

まず、月末時点の通帳残高を確認します。

次に、帳簿の月末時点の残高を確認します。

両者が一致していれば問題ありません。

一致しない場合は、当月の入出金を1件ずつ照合します。

通帳の各明細が帳簿に記載されているか、金額は正しいかを確認していきます。

漏れや誤りが見つかったら修正しましょう。

・記帳漏れ:通帳にあるのに帳簿にない

・重複記帳:同じ取引を2回記帳している

・金額の入力ミス:桁違いや数字の打ち間違い

・日付のズレ:翌月の取引を当月に記帳してしまった

📝 現金残高の照合方法

現金出納帳をつけている場合は、帳簿の残高と手元の現金を照合します。

事業用の財布や金庫の中身を実際に数え、帳簿の残高と比較します。

1円単位まで一致させることが理想ですが、小額の差異であれば現金過不足として処理することも可能です。

- 事業用の財布とプライベート用の財布を完全に分ける

- 現金での支払いをできるだけ減らし、クレジットカードや電子マネーを使う

- 領収書をもらったらその日のうちに記帳する習慣をつける

📝 照合結果の記録

月末の照合結果は記録として残しておくことをおすすめします。

帳簿とは別のシートやノートに、「◯年◯月末 預金残高照合済み 差異なし」などと記録しておくと、後から確認する際に役立ちます。

通帳の月末残高のページをコピーしておく、またはインターネットバンキングの画面を印刷しておくと、照合の証拠として保管できますよ。

確定申告で困らないための記帳のコツ

日々の記帳を正確に行っていても、確定申告の時期になって「あの取引は何だったか思い出せない」「この経費は認められるのか不安」といった問題が発生することがあります。

確定申告をスムーズに進めるために、日頃から意識しておきたい記帳のコツを紹介します。

📝 摘要欄は具体的に記載する

摘要欄は後から取引内容を確認するための重要な項目です。

「◯◯購入」「支払い」といった曖昧な記載ではなく、具体的な内容を記載しましょう。

- OK例:株式会社ABC 3月分Web制作費、Amazon ワイヤレスマウス(事業用PC用)など

- NG例:売上、消耗品など

📝 領収書・レシートとの紐付け

記帳した取引と領収書・レシートを紐付けて管理することで、確定申告時の確認作業がスムーズになります。

おすすめの管理方法は、領収書に通し番号を振り、帳簿の備考欄にその番号を記載する方法です。

例えば、領収書に「2024-001」から順に番号を振り、帳簿にも同じ番号を記載しておけば、帳簿と領収書の照合が簡単にできます。

領収書は月ごとにまとめて封筒やファイルに保管し、日付順に並べておくと探しやすくなります。

クリアファイルやスクラップブックに貼り付けて整理する方法もあります。

電子データで受け取った領収書(ネットショッピングの注文確認メールなど)は、印刷して紙の領収書と一緒に保管するか、電子帳簿保存法の要件に従って電子データのまま保存しましょう。

📝 事業に関連する支出の証拠を残す

経費として計上する支出は、事業との関連性を証明できることが重要です。

税務調査で「この支出は本当に事業に必要だったのか」と質問された際に、説明できるようにしておきましょう。

- 接待交際費:誰と、何の目的で飲食したのかを領収書の裏やメモに記載(例:◯月◯日 株式会社ABC 田中様 新規案件の打ち合わせ)

- 旅費交通費:どこからどこへ、何の目的で移動したのかを記録(交通系ICカードの利用履歴だけでは行き先や目的が分からないため、帳簿の摘要欄や別のメモに記載)

- 書籍や研修費:事業のどの分野に関連するものかを明確にしておく(プライベートでも読める小説と、事業スキル向上のための技術書では、経費性の判断が異なる)

📝 定期的な記帳の習慣化

確定申告の直前にまとめて1年分の記帳をしようとすると、記憶があいまいで正確な記帳ができなくなります。

できれば毎日、少なくとも週に1回は記帳する習慣をつけましょう。

毎日の記帳が難しい場合は、取引が発生したらすぐにメモを取り、週末にまとめて記帳するという方法もあります。

スマートフォンのメモアプリや家計簿アプリを活用して、外出先でも取引をメモしておくと便利です。

領収書やレシートは、もらったその日のうちに所定の場所に保管する習慣をつけましょう。

財布の中に溜め込んでいると、いつの間にか紛失したり、内容が読めなくなったりします。

📝 年末には棚卸しと残高確認を

年末(12月31日時点)には、以下の確認作業を行いましょう。

- 在庫がある事業の場合は棚卸しを行う:年末時点で残っている商品や材料の数量と金額を確認し、棚卸表を作成します

- 売掛金と買掛金の残高を確認:発生主義で記帳している場合は、年末時点での未収・未払いを把握しておく必要があります

- 固定資産の一覧を確認:10万円以上の設備や機器について、減価償却費の計算に備えます

これらの作業を年末のうちに済ませておくと、翌年の確定申告がスムーズに進みますよ。ぜひ習慣にしてみてくださいね!

エクセルの帳簿でよくある失敗と対処法

エクセルで帳簿をつけ始めると、様々なトラブルに遭遇することがあります。

「計算が合わない」「入力を間違えた」「ファイルが開けなくなった」など、初めて帳簿をつける方だけでなく、ある程度慣れた方でも経験するトラブルは少なくありません。

この章では、エクセル帳簿でよくある失敗とその対処法を解説します。

問題が発生した際に慌てずに対処できるよう、事前に把握しておきましょう。

また、そもそもミスを発生させないための予防策についても紹介します。

トラブルは事前に知っておくことで対応がスムーズになりますよ!

計算が合わない場合のチェックポイント

エクセル帳簿で最も多いトラブルが「残高が合わない」「集計値が正しくない」といった計算の不一致です。

計算が合わない原因はいくつかのパターンに分類できますので、順番にチェックしていきましょう。

📝 関数の参照範囲がずれている

残高計算や集計の関数が正しく設定されていないと、計算結果がおかしくなります。

特に、行を挿入・削除した後に参照範囲がずれてしまうことがよくあります。

例えば、残高計算の式「=F2+D3-E3」がF4セルに入っているべきところ、行を挿入したことで式が「=F3+D4-E4」に変わってしまい、一つ前の残高を参照できなくなるケースがあります。

対処法としては、まず計算結果がおかしいセルをクリックし、数式バーで式の内容を確認します。

参照しているセル番地が正しいかどうかをチェックしましょう。

参照範囲がずれている場合は、正しいセル番地に修正します。

📝 数式が値に置き換わっている

何らかの操作で、数式が計算結果の値に置き換わってしまうことがあります。

この場合、元のデータを修正しても計算結果が更新されなくなります。

例えば、セルをコピーして「値のみ貼り付け」を行った場合、数式ではなく計算結果の数値だけが貼り付けられます。

また、誤って数式を削除し、数値を直接入力してしまうこともあります。

対処法としては、計算が更新されないセルをクリックし、数式バーを確認します。

数式ではなく数値が表示されている場合は、数式が失われています。

この場合、正しい数式を再入力するか、数式が正常なセルからコピーして貼り付け直します。

「値のみ貼り付け」は便利な機能ですが、意図せず使ってしまうと数式が消えてしまうので注意が必要です

📝 文字列として認識されている数値

見た目は数値でも、エクセルが文字列として認識している場合、計算に含まれません。

これは外部データを貼り付けた場合や、数値の前にスペースやアポストロフィが入っている場合に発生します。

症状としては、SUM関数の範囲に含まれているはずなのに合計に反映されない、または「この数式は、隣接したセルを参照していません」といった警告が表示されることがあります。

対処法としては、問題のセルを選択し、セルの左上に緑色の三角マーク(エラーインジケーター)が表示されているか確認します。

表示されている場合は、そのセルをクリックしてエラーオプションから「数値に変換する」を選択します。

複数のセルを一括で数値に変換するには、空白のセルに「1」と入力し、そのセルをコピーします。

次に、変換したいセル範囲を選択し、「形式を選択して貼り付け」→「乗算」を選択します。

これにより、文字列として認識されていた数値が本当の数値に変換されます。

📝 非表示の行や列がある

非表示にした行や列があると、見た目の合計と実際の合計が異なる場合があります。

例えば、途中の行を非表示にしたまま忘れていると、その行のデータが集計に含まれているのに画面上では確認できません。

対処法としては、行番号や列記号が連続していない箇所(1, 2, 4, 5のように3が抜けているなど)がないかチェックします。

非表示の行や列がある場合は、該当箇所を選択して右クリックし、「再表示」を選択して表示させます。

すべての非表示行・列を一括で再表示するには、シート全体を選択(Ctrl+Aまたは行列の交点をクリック)し、「書式」→「非表示/再表示」→「行の再表示」「列の再表示」を選択します。

📝 循環参照が発生している

数式が自分自身を参照している状態を「循環参照」といい、正しい計算結果が得られません。

エクセルは循環参照を検出すると警告を表示しますが、気づかずに放置してしまうことがあります。

例えば、残高計算で「=F3+D3-E3」と入力すべきところを「=F4+D4-E4」と入力してしまい、そのセル自身を参照してしまうケースがあります。

対処法としては、「数式」タブの「エラーチェック」→「循環参照」から、循環参照が発生しているセルを確認できます。

該当セルの数式を確認し、正しい参照先に修正します。

📝 計算モードが手動になっている

エクセルの計算モードが「手動」に設定されていると、データを変更しても自動的に再計算されません。

これにより、古い計算結果が表示されたままになります。

対処法としては、「数式」タブの「計算方法の設定」を確認し、「自動」になっているかチェックします。

「手動」になっている場合は「自動」に変更します。

手動計算モードのまま今すぐ再計算したい場合は、F9キーを押すとシート全体が再計算されます。

計算が合わないときは、まずこれらのポイントを順番にチェックしてみてください!

入力ミスを防ぐための工夫

計算が合わない原因の多くは、入力段階でのミスに起因します。

入力ミスを完全にゼロにすることは難しいですが、発生を減らし、早期に発見するための工夫を紹介します。

📝 ダブルチェックの習慣化

入力後に必ず見直しを行う習慣をつけましょう。

特に金額は、領収書やレシートと照らし合わせて確認することが重要です。

効果的なダブルチェックの方法としては、入力した直後に一度目を離し、少し時間を置いてから見直す方法があります。

連続して見ていると、ミスを見落としやすくなるためです。

また、入力件数が多い場合は、領収書の金額を1件ずつ読み上げながら帳簿の数字と照合する「読み合わせ」が効果的です。

家族やスタッフに協力してもらえる場合は、一人が領収書を読み上げ、もう一人が帳簿を確認するという方法もあります。

少し時間を置いてから見直すと、思わぬミスに気づきやすくなりますよ

📝 入力規則の活用

前章でも紹介しましたが、エクセルの入力規則機能を活用することで、そもそも不正な値を入力できないようにすることができます。

日付列には日付形式のみ、金額列には数値のみ入力可能にする設定を行いましょう。

勘定科目列にはプルダウンリストを設定し、手入力による表記ゆれを防ぎます。

また、エラーが発生した場合にメッセージを表示する設定にしておくと、入力者がすぐに気づいてミスを修正できます。

📝 条件付き書式による視覚的チェック

条件付き書式を活用して、異常値を視覚的に発見できるようにしましょう。

例えば、以下のような設定が効果的です。

- 残高がマイナスになった場合にセルを赤くする設定は、入力ミスの早期発見に役立ちます

- 金額が一定額(例えば100万円)を超えた場合にハイライトする設定は、桁違いの入力ミスを防げます

- 空白セルを目立たせる設定は、入力漏れの発見に有効です

特に残高のマイナス表示は重要です。

現金出納帳の残高がマイナスになることは通常ありえないため、マイナスになっている場合は何らかのミスが発生していると考えられます。

📝 テンプレート化による標準化

毎回同じフォーマットで入力することで、ミスを減らすことができます。

入力するセルの位置や順序が決まっていれば、入力作業が効率化し、ミスも減少します。

また、よく使う取引パターン(定額の家賃支払いなど)は、あらかじめ入力した行をテンプレートとして用意しておき、コピーして日付だけ変更する方法も効果的です。

📝 入力直後の残高確認

取引を1件入力するごとに、残高が妥当かどうかを確認する習慣をつけましょう。

10,000円の支出を入力したのに残高が100,000円減っていれば、すぐにミスに気づけます。

入力後に残高を確認するクセがつけば、ミスを入力直後に発見・修正できるため、後から原因を探す手間が省けます。

1件ずつ確認するのは面倒に感じるかもしれませんが、後から大量のデータを見直すよりずっと効率的です!

📝 定期的なバックアップ

入力ミスに気づいたときに、正しい状態に戻せるようバックアップを取っておくことも重要です。

特に大量のデータを入力する前や、大きな修正を行う前には、その時点でのファイルをコピーしておきましょう。

エクセルの「元に戻す」機能(Ctrl+Z)は、ファイルを閉じると履歴がクリアされてしまいます。

そのため、後から修正前の状態に戻したい場合は、バックアップファイルがあると安心です。

📝 ファイル消失・破損への対策

帳簿データが消失したり、ファイルが破損して開けなくなったりするトラブルも発生しえます。

このような事態を防ぐため、また発生した場合に対処するための方法を説明します。

データ消失の主な原因としては、パソコンの故障(ハードディスクの破損など)、誤操作による削除、ランサムウェアなどのマルウェア感染、停電や強制終了による破損などがあります。

| トラブル | 対処法 |

|---|---|

| ファイルが破損して開けない | エクセルを起動し、「ファイル」→「情報」→「ブックの管理」から自動保存されたバージョンを確認。または「ファイル」→「開く」から該当ファイルを選択し、「開いて修復する」を選択 |

| 誤って削除した | まずゴミ箱を確認。ゴミ箱に残っていれば右クリックから「元に戻す」で復元可能 |

| ゴミ箱からも削除した | データ復元ソフトを使用する方法もあるが、確実に復元できるとは限らない |

トラブルを経験すると、バックアップの重要性を痛感します。後悔する前に、日頃からバックアップを習慣化しておきましょう!

これらのトラブルを経験すると、バックアップの重要性を痛感します。

トラブルが発生してからでは手遅れになることも多いため、日頃からバックアップを習慣化しておきましょう。

なお、エクセルで作成した帳簿データは、国税庁の電子帳簿保存法特設サイトで案内されているとおり、一定の要件を満たせば電子データとして保存することが認められています。

電子帳簿保存法の詳細については、電子帳簿保存法(e-Gov法令検索)をご確認ください。

エクセルの帳簿が向いている人・会計ソフトを検討すべき人

エクセルで帳簿をつけることには多くのメリットがありますが、すべての事業者にとって最適な方法というわけではありません。

事業の規模や取引の複雑さによっては、会計ソフトを導入した方が効率的な場合もあります。

この章では、エクセル帳簿が向いているケースと、会計ソフトへの移行を検討すべきタイミングについて解説します。

自分の状況に照らし合わせて、最適な方法を選択してください。

自分に合った帳簿管理方法を選ぶことで、日々の経理作業がグッと楽になりますよ!

エクセルで十分なケース(取引件数・売上規模の目安)

エクセルでの帳簿管理は、以下のような条件に当てはまる方に向いています。

📝 取引件数が少ない場合

月間の取引件数が50件以下程度であれば、エクセルでの管理で十分対応できます。

毎日1〜2件の取引を記帳するペースであれば、作業時間もそれほどかかりません。

具体的には、フリーランスのライターやデザイナーで、月に数件のクライアントからの入金と、経費の支払いが数十件程度という方が該当します。

副業で収入を得ている会社員の方も、多くの場合はこのカテゴリに入るでしょう。

📝 売上規模が小さい場合

年間売上が1,000万円以下の場合は、取引の複雑さも限定的であることが多く、エクセルで十分に管理できます。

消費税の免税事業者(国税庁)(年間売上1,000万円以下)であれば、消費税の計算も不要なため、帳簿の管理もシンプルです。

この場合は、エクセルでの管理がやや複雑になる点に注意が必要です。

📝 単純な事業形態の場合

取引パターンが限られている事業は、エクセルでの管理がしやすいです。

例えば、サービス業で売上は銀行振込のみ、経費は限られた科目のみという場合は、シンプルな帳簿で十分に対応できます。

一方、仕入れと販売がある物販業、在庫管理が必要な事業、複数の取引先と掛け取引がある事業などは、帳簿が複雑になりやすく、エクセルでの管理には手間がかかります。

シンプルなサービス業や副業なら、エクセル帳簿でも十分やっていけますね!

📝 白色申告または青色申告10万円控除の場合

白色申告や青色申告の10万円控除(国税庁)であれば、単式簿記での記帳が認められており、エクセルで十分に対応できます。

複式簿記が求められる65万円控除を目指す場合は、会計ソフトの利用を検討した方がよいでしょう。

複式簿記による仕訳を入力すると、あらゆる会計帳簿を自動的に作成してくれる会計ソフトを利用した方が良いと言えます。

📝 コストを抑えたい場合

会計ソフトの多くは月額制のサブスクリプション型で、年間数千円から数万円のコストがかかります。

事業の規模が小さく、これらのコストを抑えたい場合は、無料で使えるエクセルが選択肢となります。

特に、開業したばかりで売上の見通しが立っていない段階では、まずエクセルで帳簿をつけ始め、事業が軌道に乗ってから会計ソフトの導入を検討するというアプローチは合理的です。

📝 エクセルの操作に慣れている場合

普段からエクセルを使い慣れている方は、新しい会計ソフトの操作を覚えるよりも、使い慣れたエクセルで帳簿をつけた方が効率的な場合があります。

関数やピボットテーブルなどの機能を活用すれば、会計ソフトに近い分析機能を実現することも可能です。

- 月間取引件数が50件以下

- 年間売上が1,000万円以下

- 白色申告または青色申告10万円控除を選択

- エクセル操作に慣れている

会計ソフト移行を検討すべきサイン

📝 取引件数が増加した場合

月間の取引件数が50件を超え、100件、200件と増えてくると、エクセルでの入力・管理に時間がかかるようになります。

目安として、帳簿の入力と確認に月10時間以上かかるようになったら、会計ソフト導入のサインといえます。

会計ソフトの多くは、銀行口座やクレジットカードと連携して取引データを自動取得する機能を持っています。

この機能を使えば、入力作業を大幅に削減でき、本業に集中する時間を確保できます。

帳簿作業に時間を取られすぎていませんか?会計ソフトで自動化すれば、その時間を本業に使えますよ!

📝 入力ミスや計算ミスが頻発する場合

エクセルでは、入力ミスや関数のエラーが発生しやすく、気づかないまま放置されることがあります。

月末の照合作業で毎回差異が見つかる、確定申告の時期に帳簿の修正に追われるという状況であれば、会計ソフトの導入を検討すべきです。

会計ソフトは入力時の整合性チェックが厳格で、借方と貸方が一致しない仕訳は登録できないなどの仕組みがあります。

これにより、入力段階でのミスを防ぐことができます。

📝 青色申告65万円控除を目指す場合

青色申告で65万円控除(国税庁)または55万円控除を受ける場合は、主要な帳簿である「仕訳帳」と「総勘定元帳」を必ず複式簿記形式で作成する必要があります。

複式簿記での記帳は、簿記の知識がないと難しく、エクセルで行うには相当な労力がかかります。

65万円控除による節税効果は大きいため、会計ソフトのコストを払っても十分にメリットがあります。

例えば、課税所得が300万円の場合、65万円控除を受けることで所得税・住民税合わせて約13万円の節税になります。

年間1万円程度の会計ソフト代を払っても、十分にお釣りがくる計算です。

65万円控除で約13万円の節税、会計ソフト代が約1万円なら、12万円もお得になりますね!

📝 消費税の課税事業者になった場合

年間売上が1,000万円を超えて消費税の課税事業者(国税庁)になった場合、またはインボイス制度(国税庁)に対応するために課税事業者を選択した場合は、消費税の計算が必要になります。

消費税の計算は、取引ごとに課税区分(課税、非課税、不課税、免税など)を判断し、仕入税額控除の計算を行う必要があります。

これをエクセルで正確に行うのはかなり困難で、会計ソフトの消費税計算機能を利用した方が確実です。

📝 事業の成長に伴い管理が複雑化した場合

事業が成長するにつれて、以下のような管理が必要になることがあります。

- 複数の銀行口座の管理

- 売掛金・買掛金の管理

- 在庫管理

- 固定資産の減価償却管理

- 給与計算(従業員を雇った場合)

これらすべてをエクセルで管理しようとすると、複数のシートやファイルが必要になり、整合性を保つのが困難になります。

会計ソフトであれば、これらの機能が統合されており、データの連携も自動的に行われます。

📝 税理士に依頼することになった場合

事業の成長に伴い、税理士に記帳代行や確定申告を依頼することになった場合、税理士が使用している会計ソフトに合わせる必要が出てくることがあります。

税理士とデータをやり取りする際、エクセルの帳簿では転記作業が必要になりますが、同じ会計ソフトを使用していればデータをそのまま共有でき、効率的です。

📝 移行のタイミング

会計ソフトへの移行は、年度の変わり目(1月1日)に行うのが最もスムーズです。

前年度まではエクセルで完結させ、新年度から会計ソフトで記帳を始めれば、データの引き継ぎの手間が最小限になります。

年度の途中で移行する場合は、移行日までの取引をエクセルで完了させてから、会計ソフトに期首残高を入力して新たに記帳を始めます。

この場合、確定申告の際には両方のデータを合算して申告書を作成する必要があります。

移行を決めたら、まずは無料試用期間を活用して複数の会計ソフトを試してみることをおすすめします。

操作感や機能が自分に合っているかを確認してから、本格導入を決めましょう。

年始のタイミングで移行すれば、データ管理がスッキリしますよ!まずは無料お試しから始めてみましょう。

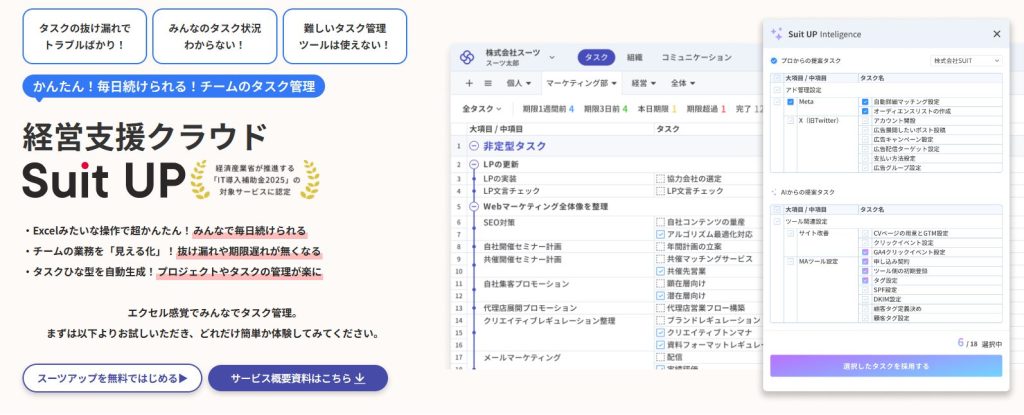

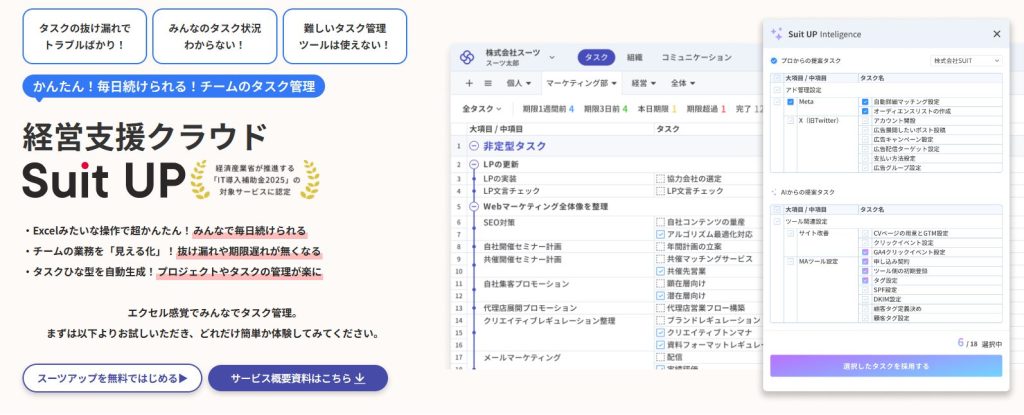

AIタスク管理ツールも移行するならエクセル感覚で使えるスーツアップ

エクセルやスプレッドシートでの進捗管理に慣れている方の中には、より高機能なツールに興味を持ちつつも、操作方法を一から覚えるのは負担だと感じている方もいるでしょう。

チームのタスク管理が手軽にできて、操作や運用も簡単なツールを探しているなら経営支援クラウド「スーツアップ」がおすすめです。

スーツアップとは表計算ソフトのような直感的な操作が可能なツールで、PCスキルに自信がない方でも気軽に使える親切な設計になっています。

さらに、タスクひな型、期限通知及び定型タスクなどプロジェクトやタスクの管理に役立つ機能が揃っているので、更新スケジュールの管理や作業の進捗状況の確認もスムーズに行えます。

チャットツールやオンライン会議を使った相談に対応しているほか、対面でのコンサルを受けられるなど、サポート体制が充実しているのもポイント。

スーツアップは、表計算ソフトのような親しみやすい操作感で、パソコンが苦手な人でも直感的に使えるのが魅力。チームでのタスク管理や外部ツールとの連携に長けており、幅広く活用できるでしょう。

- エクセル感覚で操作!

スーツアップは、エクセルのような感覚で操作できますが、期限通知や定型タスクの自動生成など、エクセルにはない便利な機能が充実。日々のタスク更新もストレスがありません。

- 業務の「見える化」でミスゼロへ

チームのタスクや担当、期限などを表で一元管理。全員が進捗を把握できるから、抜け漏れや期限遅れがなくなり、オペレーションの質もアップします。

- テンプレートでプロジェクト管理が楽

よくある業務はタスクひな型として自動生成できるので、毎回ゼロから作る手間なし。誰でもすぐに運用を始められるのがスーツアップの強みです。

「かんたん、毎日続けられる」をコンセプトに、やさしいテクノロジーでチームをサポートする「スーツアップ」。

まずは無料お試しでツールを体験してみませんか?

エクセルでの帳簿作成に関するよくある質問

エクセルで帳簿をつけるにあたって、細かな疑問や不安を感じる方も多いでしょう。

この章では、帳簿管理に関してよく寄せられる質問とその回答をまとめました。

記事本文で触れきれなかった内容も含め、実務上知っておきたいポイントを解説します。

Q: エクセル帳簿は何年保存すればいい?

A: 個人事業主の帳簿保存期間は、青色申告・白色申告を問わず法定帳簿は7年間です。

帳簿の保存期間は、申告方法や書類の種類によって異なります。

ここでは、個人事業主の帳簿保存期間について詳しく解説します。

基本は7年間保存

青色申告者は、確定申告期限の翌日から7年間、帳簿類を保存しなければなりません。

仕訳帳や総勘定元帳のような主要簿も、現金出納帳や売掛帳のような補助簿も保存期間は同一です。

白色申告の場合も、法定帳簿の保存期間は7年間です。(国税庁「記帳や帳簿等保存・青色申告」)

青色申告事業者・白色申告事業者を問わず、法定帳簿の保管期間は7年なので、会計関連の帳簿の保管期間は7年とまとめて管理したほうがわかりやすいですね。

書類の種類による保存期間の違い

帳簿以外の書類については、保存期間が異なるものがあります。

| 申告区分 | 書類の種類 | 保存期間 |

|---|---|---|

| 青色申告 | 領収書・預金通帳(現金預金取引等関係書類) | 7年間 |

| 青色申告 | 貸借対照表・損益計算書(決算関係書類) | 7年間 |

| 青色申告 | 請求書・見積書・契約書(取引関係書類) | 5年間 |

| 白色申告 | 法定帳簿 | 7年間 |

| 白色申告 | 領収書 | 5年間 |

ただし、インボイス制度に関連して、消費税の課税事業者が仕入税額控除の要件として保存すべき請求書等については、7年間保存する必要があります。(国税庁「インボイス制度について」)

課税事業者の場合は、請求書関係も7年保存と覚えておくとよいでしょう。

実務上は7年間すべて保存がおすすめ

書類の種類によって保存期間を分けて管理するのは煩雑です。

実務上は、帳簿も領収書も請求書も含めて、すべての会計関連書類を7年間保存すると決めておくことをおすすめします。

税務調査は通常5年、悪質な場合は7年遡って行われますが、それ以上前の記録が役立つ場面もないとは言い切れません。

エクセルファイルの保存方法

エクセルで作成した帳簿の保存方法には、紙で印刷して保存する方法と、電子データのまま保存する方法があります。

最も確実なのは、年度末に帳簿を印刷して紙で保存する方法です。

国税関係帳簿や国税関係書類は、電子帳簿保存法(e-Gov法令検索)の要件を満たせば、データのまま保存することが認められています。

ただし、データで保存するかどうかは任意のため、紙で保存していても問題ありません。

電子データのまま保存したい場合は、国税庁「電子帳簿等保存制度特設サイト」で要件を確認した上で対応しましょう。

Q: スプレッドシートでも帳簿として認められる?

A: はい、必要な記載事項が揃っていれば税務上問題なく認められます。

スプレッドシートで作成した帳簿が税務上認められるかどうか、気になる方も多いでしょう。

結論から言えば、スプレッドシートで作成した帳簿も、必要な記載事項が揃っていれば税務上問題なく認められます。

使用ツールに法的な制限はない

税法は、帳簿の作成に特定のツールを使用することを義務付けていません。

エクセルだから駄目という法律はありません。

これと同様に、スプレッドシートだから駄目という法律もありません。

- 収入金額や必要経費に関する事項が正確に記載されていること

- その記録を法定の期間保存すること

これらの要件を満たしていれば、手書きでもエクセルでもスプレッドシートでも、帳簿として認められます。

保存方法には注意が必要

スプレッドシートはクラウド上にデータが保存されるため、いくつかの点に注意が必要です。

スプレッドシートで帳簿をつけている場合も、定期的に印刷して紙で保存しておくことをおすすめします。

Googleドライブ上のデータをそのまま「帳簿の保存」と見なせるかどうかは、電子帳簿保存法(e-Gov法令検索)の要件を満たすかどうかによります。

検索機能や訂正削除の履歴など、一定の要件を満たす必要があるため、紙での保存が最も確実です。

スプレッドシートの注意点

スプレッドシートを帳簿として使用する場合、以下の点にも注意しましょう。

- インターネット接続がないと編集・閲覧できないため、オフライン環境では使用が制限されます。オフラインモードを有効にしておけばある程度対応できますが、リアルタイムでの同期は行われません。

- Googleのサービス障害やアカウントの停止などにより、データにアクセスできなくなるリスクもゼロではありません。定期的にエクセル形式やPDF形式でダウンロードしてローカルにも保存しておくと安心です。

- 共有設定には十分注意してください。帳簿には事業の収支情報が含まれており、第三者に見られると問題になる場合があります。共有設定は「非公開」または「自分のみアクセス可能」にしておきましょう。

Q: 領収書・レシートの保存方法は?

A: 紙の領収書は整理して物理保管し、電子データで受け取ったものはデータのまま保存が必要です。

帳簿と並んで重要なのが、領収書やレシートの保存です。

これらは帳簿に記載した取引の証拠となる書類であり、税務調査の際に提示を求められることがあります。

紙の領収書の保存方法

紙の領収書やレシートは、整理して保管することが重要です。

バラバラに保管していると、必要なときに見つからず、確定申告や税務調査の際に困ることになります。

- 月ごとに封筒やクリアファイルに分けて保管する(「2024年4月」などとラベルを付けておけば、後から探しやすくなります)

- 日付順に並べておく(帳簿との照合がスムーズです)

- A4用紙に貼り付けてスクラップブック形式で保管する

保管場所は、直射日光や高温多湿を避けた場所を選びましょう。

特に感熱紙は熱に弱いため、適切な環境で保管することが大切です。

電子データで受け取った領収書の保存

近年は、ネットショッピングや電子決済の普及により、領収書を電子データ(PDFやメール)で受け取ることが増えています。

2024年1月以降、電子データで受け取った取引書類は、原則として電子データのまま保存することが義務付けられています。(国税庁「電子帳簿等保存制度特設サイト」)

電子帳簿保存法(e-Gov法令検索)の要件を満たすためには、データの検索機能を確保すること、改ざん防止措置を講じること、ディスプレイやプリンタで速やかに確認できる状態にしておくことなどが求められます。

小規模事業者(基準期間の売上高が5,000万円以下で、税務職員のダウンロードの求めに応じられる場合)は、検索要件が不要になる緩和措置もあります。

📝 具体的な保存方法

取引先名、取引日、取引金額がわかるファイル名を付けて保存する方法(例:「20240415_株式会社ABC_11000円.pdf」)や、エクセルで索引簿を作成して管理する方法があります。

スキャナ保存の活用

紙で受け取った領収書を、スキャナやスマートフォンで電子化して保存する「スキャナ保存」も認められています。

ただし、こちらも電子帳簿保存法(e-Gov法令検索)の要件を満たす必要があります。

スキャナ保存を行う場合は、解像度や階調などの画質要件、タイムスタンプの付与、入力期間の制限(おおむね7営業日以内)などの要件があります。

要件を満たせば、紙の原本を廃棄することも可能ですが、要件を満たさない場合は紙の原本を保存し続ける必要があります。

まとめ|今日からエクセルの帳簿を始めよう

ここまで、エクセルで帳簿をつける方法について詳しく解説してきました。

エクセルを使った帳簿管理は、コストをかけずに始められ、自分の事業に合わせてカスタマイズできるという大きなメリットがあります。

確定申告に向けて「帳簿をつけなければ」と思いながらも、なかなか始められずにいた方も多いのではないでしょうか?

この記事を読んで「これなら自分でもできそうだ」と感じていただけたのではないでしょうか。

この記事を読み終えたら、ぜひ今日から帳簿付けを始めてみてください。

株式会社スーツ 代表取締役社長CEO

2013年3月に、新卒で入社したソーシャル・エコロジー・プロジェクト株式会社(現社名:伊豆シャボテンリゾート株式会社、東証スタンダード上場企業)の代表取締役社長に就任。同社グループを7年ぶりの黒字化に導く。2014年12月に株式会社スーツ設立と同時に代表取締役に就任。2016年4月より総務省地域力創造アドバイザー及び内閣官房地域活性化伝道師。2019年6月より国土交通省PPPサポーター。2020年10月にYouTuber事務所の株式会社VAZの代表取締役社長に就任。月次黒字化を実現し、2022年1月に上場企業の子会社化を実現。2022年12月にスーツ社を新設分割し同社を商号変更、新たに株式会社スーツ設立と同時に代表取締役社長CEOに就任。

現在、スーツ社では、チームのタスク管理ツール「スーツアップ」の開発・運営を行い、中小企業から大企業のチームまで、日本社会全体の労働生産性の向上を目指している。